いわゆる「給料ファクタリング」を業として行うことが貸金業に該当するという考えを、金融庁が2020年3月5日に示し、話題となった。最近では、給与債権を買い取る業者が高額な手数料を請求する事例が増えており、問題となっていた。今回は、FinTechによって生まれてくる新たなサービスの適法性を考える判断材料の1つとして、給料ファクタリングの法的性質について、弁護士の二木康晴氏に聞いた。

Q1 「給料ファクタリング」とは何か。

A1 もともと「ファクタリング」とは、一般に、企業が取引先に対し有する売掛債権をファクタリング業者が買い取り、買い取った債権の管理・回収を自ら行う金融業務のことである。その性質は、いわゆる売買契約に基づく指名債権の譲渡であるため、一般的には貸金業には該当しないと考えられている。

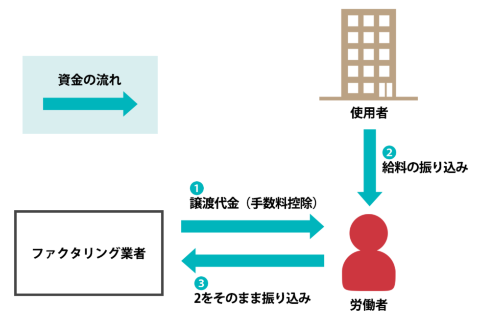

これと同じように、従業員が勤務先の企業に対して有する給与債権をファクタリング業者が買い取る金融業務のことを、給料ファクタリングと呼ぶことがある。

ただし、労働基準法によって、「賃金は、通貨で、直接労働者に、その全額を支払わなければならない」(労基法第24条第1項)とされているため、給与債権が譲渡されたとしても、勤務先の企業は、もともとの従業員に対し直接賃金を支払わなければならない。

そのため、給料ファクタリングでは、形式上、債権譲渡という形であっても、ファクタリング業者は、勤務先の企業から直接賃金債権を回収せずに、賃金を受け取った従業員から回収することになる、という違いがある。

Q2 給料ファクタリングは貸金業に該当するのか。

A2 金融庁は、2020年3月5日付「一般的な法令解釈に係る書面照会手続(回答書)」の中で、「個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行う」というスキームが、貸金業法第2条第1項の「手形の割引、売渡担保その他これらに類する方法」に該当すると判断した。

この判断のポイントは、資金の流れである。前述の通り、労基法上の規制から、「賃金債権の譲受人が自ら使用者に対してその支払を求めることはでき」ないので、「賃金債権の譲受人は、常に労働者に対してその支払を求める」ことになる。

そのため、「経済的に貸付け(金銭の交付と返還の約束が行われているもの)と同様の機能を有している」とされたのである。

このコンテンツは有料会員限定です。お申し込みをされますと続きをご覧いただけます。

- ①2000以上の先進事例を探せるデータベース

- ②未来の出来事を把握し消費を予測「未来消費カレンダー」

- ③日経トレンディ、日経デザイン最新号もデジタルで読める

- ④スキルアップに役立つ最新動画セミナー

"一般的な" - Google ニュース

April 02, 2020 at 03:09AM

https://ift.tt/2xCWjea

給料ファクタリングの法的性質とは 問われるFinTechの適法性 - 日経クロストレンド

"一般的な" - Google ニュース

https://ift.tt/2Raf92k

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

Bagikan Berita Ini

0 Response to "給料ファクタリングの法的性質とは 問われるFinTechの適法性 - 日経クロストレンド"

Post a Comment